住宅ローンを借り換えたいなら担当者への相談はNG!理由を紹介

PR

ここ数年は超低金利の影響が大きく、住宅ローンの借り換え(乗り換え)を検討する人が多くなってきました。そこで多くの人がやってしまう大きな間違いが担当者への相談です。

住宅ローンの借り換えを検討するなら、知識が豊富な専門職の人に相談した方がいいと考えてしまう気持ちは分かります。しかし、住宅ローンの借り換えで一番やってはいけないのが、担当者への相談です。

今回は住宅ローンの借り換え相談を、何で担当者にしてはいけないのか、その理由について解説していきます。

住宅ローンの借り換えを検討している人は、最後までよく目を通してもらい、相談自体が百害あって一利なしな行為であることをよく理解してください。

借り換えにおすすめの住宅ローンを知りたいという方はこちら

住宅ローンを借り換え(乗り換え)たいなら担当者への相談がNGな理由

住宅ローンの借り換え時には、専門知識のある人に相談したくなりがちです。

その気持ちはよく分かりますが、この相談だけは絶対にやってはいけません。これは現在借入している金融機関の担当者に限った話ではなく、下記への相談も同様です。

- 他行の相談会

- ファイナンシャルプランナー

良かれと思ってする相談には、借入者にとってメリットどころか、大きなデメリットを生むことになってしまいます。

それではどのようなデメリットがあるのかを、相談先ごとに機あ設していくので、シッカリと目を通してもらい、どのようなデメリットがあるのかをよく理解してください。

担当者に全力で阻止されてしまう

まず絶対に止めて欲しいのが、現在借入している金融機関の担当者への相談です。住宅ローンの借り換えを検討している人が、真っ先に思い浮かべる相談先は現在借入している金融機関の担当者でしょう。

しかし、ここで考えて欲しいのが、住宅ローンの借り換えをされた金融機関のスタンスです。住宅ローンの借り換えは金融機関にとって、将来得られる利息を取り逃してしまうマイナス行為でしかありません。

よって、現在借入している金融機関の担当者に相談してしまうと、全力で住宅ローンの借り換えを阻止されることになってしまいます。金融機関にとって住宅ローンの借り換えは、何としてでも全力で阻止しなければならないことなのです。

そのため現在借入している金融機関の担当者に相談してしまうと、「金利を引き下げるので、このままうちで借入を継続してください。そうすれば借り換えの諸費用も掛からないので、相対的に見れば絶対にお得です!」といった営業トークで丸め込まれてしまうことになってしまうでしょう。

この金利引き下げは、借り換え後の金利には敵わないため、十分なメリットを得ることはできません。しかも、担当者からの引き留めに遭ってしまい、無駄な時間や労力を使うことになりますし、断る際の精神的ストレスも掛かってしまいます。

となれば筆者が百害あって一利なしと言ったのも納得してもらえることでしょう。

そこではまずは、現在借入している金融機関の担当者に相談すると、何で執拗な引き留めに遭ってしまうのか、その理由について分かりやすく解説していきいます。

借り換えは銀行にとって収益減少のマイナス行為

金融機関の収益の大部分は融資を行い、そこから得られる利息収益になります。そのため、現在借入している住宅ローンを借り換えされてしまうと、将来得られる利息収益全てを失うことになってしまうのです。

民間金融機関は営利目的で活動している企業ですから、収益を上げることが一番の目的ですから、収益が減ることに対しては寛容ではありません。

特に住宅ローンは通常のローン商品よりも低金利ではありますが、返済期間が長期にわたるため、金融機関が得られる利息収益は高額になります。実際に下記条件で借入した際の利息収益を簡易シミュレーションしてみましょう。

- 借入金額:3,000万円

- 借入金利:2.00%

- 返済期間:35年

- ボーナス併用:なし

- 元利均等返済

| 返済総額 | 41,738,968円 |

| 利息支払額 | 11,738,968円 |

*諸費用は含んでいません。

住宅ローンの借り換え時期の返済期間によって、失う利息収益には違いがありますが、このように高額な利息収益を失ってしまうことになるのです。

となれば金融機関が是が非でも、借り換えを阻止しようとしてくるのは当然のことですよね。

担当者の人事評価もマイナスに

また、住宅ローンの借り換えによって、損益を被るのは金融機関だけではありません。

銀行をはじめとする金融機関は、収益を得るために活動しています。そのため、収益を得るために下記のように各部門でノルマが設定され、収益を追いかけています。

- 銀行全体

- 支店

- 担当者個人

よって、住宅ローンの借り換えは銀行全体や支店だけでなく、担当者個人にとっても人事評価を著しく低下させるデメリットを生じさせてしまうのです。

そんなデメリットを被ることになる担当者に住宅ローンの借り換えを相談すれば、何としても阻止しようとしてくるのは当然の話ですよね。

以上のように現在借入している金融機関の担当者に、住宅ローンの借り換えを相談したとしても何1つ良いことはありません。泣き落としに遭って、住宅ローンの借り換えができないこともあるでしょう。

そうならないためにも、住宅ローンの借り換えを検討する時は、絶対に現在借入している金融機関の担当者には相談しないようにしてください。

他行の相談会やファイナンシャルプランナーへの相談もNG

現在借入している金融機関の担当者がダメなら、他行の相談会やファイナンシャルプランナーへの相談ならいいのではと考える人もいるでしょう。

しかし、このケースも現在借入している金融機関の担当者へ相談するのと同じく、筆者としてはおすすめすることはできません。

現在借入している金融機関の担当者へ相談するほどのデメリットではありませんが、住宅ローンの借り換えで得られるメリットを十分に受けたいと考えているならば、他行の相談会やファイナンシャルプランナーへの相談は避けることをおすすめします。

それでは何故、避けた方がいいのか、その理由について解説していくことにしましょう。

他行の相談会がNGな理由

現在、どの金融機関でも住宅ローン金利は低金利ですが、住宅ローン借り換えで得られる最大のメリットは、この金利差を生かした利息支払額の減額です。

よって、住宅ローンの借り換え先を選ぶ際に、一番重要視しなければならないのが、現在の借入金利と借り換え後の借入金利との金利差になってきます。

現在の借入金利と借り換え後の借入金利との金利差が大きいほど、多くの利息支払額を減額することが可能です。

そこでよく覚えておいてもらいたいのが、金利が低金利な金融機関がどこかという点です。はっきり言いますが、低金利で選ぶならネット銀行が一番おすすめになります。

住宅ローンを販売している金融機関の大半は銀行になりますが、その銀行の中でも低金利で有名なのがネット銀行です。

ネット銀行は従来の有店舗型の銀行と異なる無店舗型スタイルのため、下記のように大幅に運営経費を削減することができます。

- 店舗の賃貸料(建設費)が必要ない

- 店舗の光熱費が必要ない

- 店舗の人件費が必要ない

- 取り引きをWEB上で行うため、通帳等の発行物が必要ない

- WEBを駆使したサポートで人件費を最小に抑えられる

- 自社ATMがないため、購入費や維持費が必要ない

このように運営経費を抑えられるため、住宅ローンを低金利で提供しても、十分に収益が得られる構造になっています。ネット銀行の住宅ローンが低金利なのは、こういった理由があるからです。

そこで筆者が他行の相談会をおすすめしないのは、住宅ローンの相談会を実施している大半が、有店舗型の銀行ばかりだからです。

銀行が住宅ローン相談会を実施している理由は1つ。自行の住宅ローン加入者を獲得するためです。そのため相談会に参加しても、すすめられる住宅ローンは自行のものだけで、他行の情報を教えてくれることは一切ありません。

つまり、住宅ローン借り換えで、一番メリットが高くなるネット銀行が紹介されないのです。となれば、相談会で住宅ローンの借り換えを相談しても、何の意味もないのは言うまでもありませんよね。

ファイナンシャルプランナーへの相談がNGな理由

それならば「一番公平な立場にあるファイナンシャルプランナーへの相談ならいいのでは?」と考える人もいることでしょう。

確かにここまで話してきた中であれば、相談先としては一番おすすめです。しかし、このファイナンシャルプランナーへの相談もあまりおすすめはできません。

ファイナンシャルプランナーはライフスタイルに合わせた資産運用の相談に乗ることで収益を得られる資格ですが、副業として住宅ローンや各種保険の勧誘を行うところが少なくないのです。

自分が提携している住宅ローンや保険に加入させることで、マージャンを得ています。そのため決まった住宅ローンしか紹介してきませんし、保険の勧誘をされるリスクも考えられます。

しかもファイナンシャルプランナーは住宅ローン借り換えに対して、深い知識を得ていないところも少なくありません。最近は住宅ローンの借り換えを専門に扱うファイナンシャルプランナーも出てきていますが、全体的に見ればそれほど多くはないのです。

よって、ファイナンシャルプランナーへの相談もおすすめできるとは言えません。相談するファイナンシャルプランナーが知人であれば、このリスクを避けることもできるでしょうが、基本的には避けることをおすすめします。

住宅ローンの借り換え(乗り換え)先は自分で探すのが一番最適な理由

ここまでの話をまとめると、住宅ローンの借り換えは、専門家と称する業種に携わる人への相談はおすすめできません。じゃあ、どうすればいいのということになってきますよね。

ですが基本的に住宅ローンの借り換えを相談する必要ありません。その理由は専門家に相談しなくても、自分でメリットの高い借り換え先を選ぶことができるからです。

しかし、そう言われても自信がないという人は多いことでしょう。そこで安心して自分で住宅ローンの借り換え先を探してもらうためにも、そう断言する理由について解説していくことにします。

前回の住宅ローン契約で得た知識で十分

まず最初に挙げられる理由は、住宅ローンの借り換えを検討している人が、住宅ローンの借入初心者ではない点です。

専門家とまでは言えませんが、一度自分で住宅ローンの借入を経験しているのですから、ある程度の知識は備わっていることでしょう。

借り換えだからといって、その方法が新規借入と大きく異なるわけではありません。今更専門家に相談しなくても、前回得た知識と金利動向さえ把握しておけば住宅ローンの借り換え検討は自分だけで十分に行えます。

借り換えメリットは自分で簡単に計算できる

ここまで何度も言ってきましたが、住宅ローン借り換えの最大メリットは、金利差で得られる利息支払額の減額です。

そこで重要になってくるのが、金利差によって生じる利息支払額の計算ですが、下記項目を把握できてさえいれば、自分で計算することができます。

- 現在の借入状況

- 借換条件

上記条件を確認して、下記計算式に当てはめてやれば、利息支払額がどれだけ減額されるのかを簡単に算出できるのです。

現状借入金利による完済時の総返済額-(借換金利による完済時の総返済額+各種諸費用(保証料・事務手数料・登記費用等))

また、計算はWEB上で用意されている、下記シミュレーションを利用すれば、さらに簡単に計算可能です。計算はものの数分と掛からないので、手計算よりもこちらの方をおすすめします。

以上のように、一番重要になってくる借入計算も専門家の手を借りることなく、自分で正確な金額を算出可能です。これなら自分でも大丈夫だと思われた人も多いのではないでしょうか。

自分で簡単に計算できるのですから、わざわざ専門家の力に頼る必要はないというわけですね。

借り換えにタイムリミットはない

住宅ローンの新規借入では、金融機関からの融資タイミングが重要になります。借入できなければ物件購入が白紙になるケースも出てくるので、金融機関とのやり取りは密に行う必要があるでしょう。

そのため、専門家の力を借りて、できるだけスムースに契約を進めなければなりません。しかし、住宅ローン借り換えでは、このようなタイムリミットの心配は無用です。

住宅ローンの借り換え時期が延びたとしても、特別な事情でもない限り、デメリットが生じることはありません。十分に時間を掛けて、自分の判断のもと住宅ローンの借り換え先を選ぶことができます。

よって、新規借入時のように専門家の力が、必要になることはありません。

契約時期が延びて、金利が上がったらどうするんだという人もいるでしょう。しかし、今の金利動向を見れば、契約時期が数か月先に延びたからといって、金利が急上昇する可能性は皆無です。(*2020年3月現在の金利動向)

安心して住宅ローンの借り換え先を選んでもらって結構ですから、自分で納得いくまで借り換え先を選ぶようにしてください。

住宅ローン借り換え(乗り換え)時の注意点

以上のように住宅ローンの借り換えを検討する際は、専門家の力に頼る必要はありません。自分1人で検討したから、住宅ローン借り換えに失敗することもないでしょう。

しかし、自分だけで検討する際に注意してもらいたいのは、金利タイプの変更です。下記のように同じタイプでの借り換えならば心配はありません。

- 全期間固定金利から全期間固定金利

- 当初固定金利から当初固定金利

- 変動金利から変動金利

ですが、下記のように全期間固定金利から、違うタイプへ借り換える場合は、慎重に検討することをおすすめします。

- 全期間固定金利から変動金利

- 全期間固定金利から当初固定金利

将来的な金利上昇により、借り換え後の方が利息支払額が多くなってしまう可能性が出てくるからです。

全期間固定金利から変動金利に借り換える場合

金利は下記のように、金利タイプにより金利ベースが異なります。

- 一番低金利:変動金利

- やや低金利:当初固定金利

- 一番高金利:全期間固定金利

全期間固定金利と変動金利とでは、下記のように1.00%を超える金利差が出てきます。そのため借り換え時に利息支払額をさらに減額しようと、全期間固定金利から金利タイプを変更する人も少なくないのです。

| 金利タイプ | A銀行 | B銀行 |

| 変動 | 0.457% | 0.399% |

| 全期間固定35年 | 2.090% | 1.450% |

*2020年3月現在

しかし、先に話したように、変動金利には将来的な金利上昇リスクが伴います。そのため全期間固定金利から変動金利に変更すると、金利上昇に伴う利息支払額の増額リスクが大きくなってしまうのです。

実際に金利が急上昇したとしても、金融機関が引き上げられる金利に上限が定められているため、金利上昇のあおりを全て被るわけではありません。ですが、金利上昇が継続していけば、最終的に借り換え前の方が条件が良かったというケースも出てくるでしょう。

変動金利はそのあおりを一番食うことにななります。その心配が全く無い全期間固定金利から変更する場合には、この金利上昇リスクをよく納得した上で借り換えるようにしてください。

全期間固定金利から当初固定金利に借り換える場合

近年は一定期間だけ金利を固定した当初固定金利を、設けている住宅ローンが多くなってきました。

固定期間は2年から35年までで、金融機関によって用意されている期間タイプが異なります。この当初固定金利の良いところは、下記のように固定期間内は金利変更がなく、全期間固定金利よりも低金利が適用される点です。

| 金利タイプ | C銀行 | A銀行 | B銀行 |

| 変動 | 0.525% | 0.457% | 0.399% |

| 当初固定3年 | 0.390% | 1.510% | 0.450% |

| 当初固定10年 | 0.590% | 1.520% | 0.510% |

| 全期間固定35年 | - | 2.090% | 1.450% |

*2020年3月現在

C銀行のように変動金利よりも、低金利の適用が受けられるのは、借入者にとっても大きな魅力となってくるでしょう。

しかし、注意して欲しいのは固定期間後は変動金利が適用される点です。期間終了後は先の変動金利と同じく金利上昇リスクが生じるので、この点はよく理解しておく必要があります。

全期間固定金利から変動金利、もしくは当初固定金利に変更すれば、さらなる利息支払額の減額が実現できます。ですがこのメリットを受けるためには、金利上昇リスクが伴うことを覚悟しておく必要があるのです。

将来的な金利上昇や上昇幅は正確に予測することはできません。ですがこれ以上下がることはないだろうという低金利状態であれば、後は下がることはなく上がるだけなのは明白です。

借り換え後に存するのは嫌だという人は、将来的なリスクがない全期間固定金利からの金利タイプ変更は止めて、同じ全期間固定金利での借り換えを選択することをおすすめします。

住宅ローンを借り換え(乗り換え)るならどこがいい?ランキング形式でおすすめ銀行を紹介!

それでは最後に住宅ローン借り換えに最適な、おすすめ金融機関を紹介します。

借り換えで最もメリットを生み出す、低金利な住宅ローンの特徴を分かりやすく紹介するので、借り換え先を選ぶ際の参考にしてください。

公式サイトを添付しているので、気に入った住宅ローンがあれば、詳しい情報を確認してみてくださいね。

1位:三菱UFJ銀行 ネット専用住宅ローン

申込先:三菱UFJ銀行

最初に紹介するのは三菱UFJ銀行が販売している「ネット専用住宅ローン」です。この住宅ローンは有店舗型の三菱UFJ銀行のものですが、ネット専用の住宅ローンのため、ネット銀行と変わらない低金利を実現しています。

店舗で販売されてる住宅ローンとは全く申込条件が異なる、ネット銀行並みの好条件のため、今回一番おすすめしたい住宅ローンです。

特に注目してもらいたいたいのは、当初固定金利の低さです。3年は変動金利よりも低く、10年は変動金利とほぼ変わりがない点には驚かされます。

当初固定金利への借り換えを検討している人には、まさに検討してもらいたい住宅ローンと言えるでしょう。

| 申込時年齢 | 18歳以上から70歳の誕生日まで |

| 完済時年齢 | 80歳の誕生日 |

| 年収 | 指定なし |

| 勤続年数 | 同一勤務先に満1年以上 |

| 借入期間 | 最長35年以内 |

| 借入金額 | 500万円以上2億円以内(10万円単位) |

| 団信保険加入 | 原則加入 |

| 保証会社 | 三菱UFJ住宅ローン保証(株) |

| 個人事業主 | 申込可 |

「ネット専用住宅ローン」に限っては、例外と言えるでしょう。今までは敷居が高かったという人も、安心して申し込むことができる条件です。

信頼性と安心度の高いメガバンクが良いという人には、絶対に検討してもらいたい住宅ローンですね。

また、心配になる期間終了後の金利は変動金利に切り替わりますが、基準金利から下記の金利引き下げが受けられます。

- 当初固定3年の場合:年▲1.80%

- 当初固定10年の場合:年▲1.55%

審査通過を最重要視するなら当初固定3年がおすすめですが、低金利を望むなら当初固定10年の金利タイプがおすすめです。

変動金利も低金利ですから、ネット銀行以外を選択するならば、一番低金利の住宅ローンと言えます。詳細情報を知りたい人は、下記をクリックして三菱UFJ銀行「ネット専用住宅ローン」のサイトを覗いてみましょう。

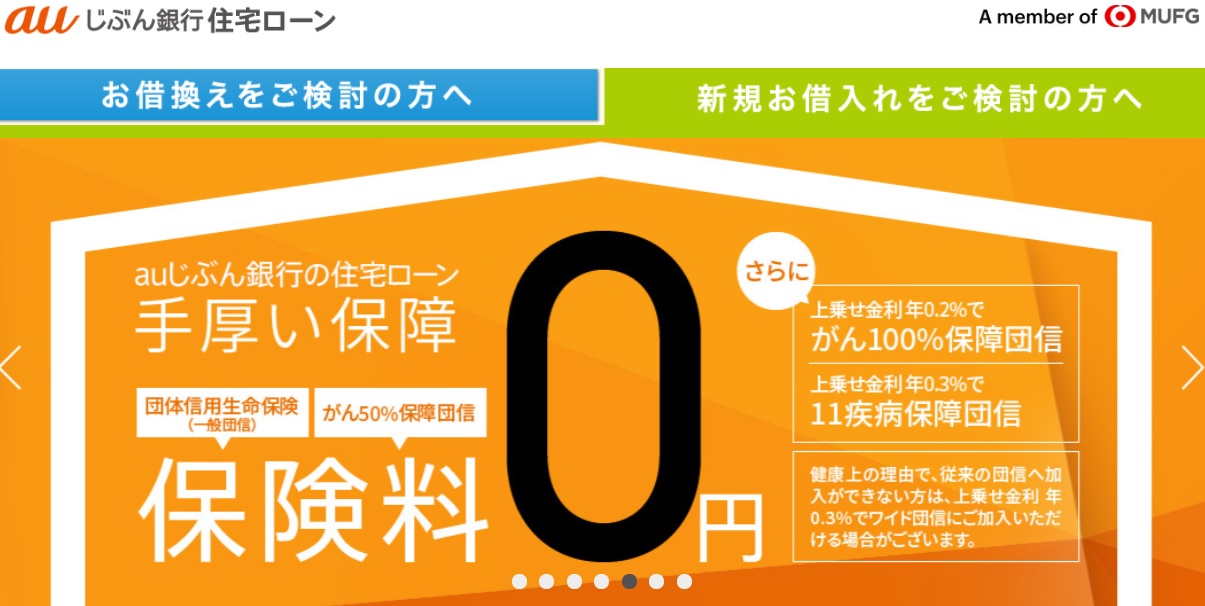

2位:auじぶん銀行

申込先:auじぶん銀行住宅ローン

ここからは住宅ローン借り換えで、一番金利メリットを受けやすいネット銀行の住宅ローンを紹介します。

まず最初は携帯電話で知名度の高い、KDDI株式会社が運営するauじぶん銀行です。

一番気になる金利でも、下記のように業界トップクラスの低金利を実現しています。

| 金利タイプ | 適用金利 | 店頭表示金利 |

| 変動 | 0.457% | 2.341% |

| 当初固定2年 | 1.520% | 2.520% |

| 当初固定3年 | 1.510% | 2.510% |

| 当初固定5年 | 1.500% | 2.500% |

| 当初固定10年 | 1.520% | 2.520% |

| 当初固定15年 | 1.660% | 2.660% |

| 当初固定20年 | 1.760% | 2.760% |

| 当初固定30年 | 2.010% | 3.010% |

| 全期間固定35年 | 2.090% | 3.090% |

*2020年3月現在

当初固定金利タイプが多く用意されているので、この金利タイプへの借り換えを検討しているなら、ぜひ候補の1つに加えて欲しい住宅ローンと言えるでしょう。

また、auじぶん銀行の住宅ローンで忘れてはならないのが、申し込みやすさです。ネット銀行は低金利なだけでなく、審査難易度が低いことでも知られえていますが、auじぶん銀行はその典型とも言える住宅ローンです。

| 申込時年齢 | 満20歳以上から満65歳未満 |

| 完済時年齢 | 80歳の誕生日 |

| 年収 | 安定かつ継続的な収入 |

| 勤続年数 | 指定なし |

| 借入期間 | 最長35年以内 |

| 借入金額 | 最高2億円以内 |

| 団信保険加入 | 必須 |

| 保証会社 | なし |

| 個人事業主 | 申込可 |

特に年収条件が「安定かつ継続的な収入」のため、有店舗型の銀行では申し込めない人でも、審査に通る可能性は高くなってきます。

年収がネックになって住宅ローンに申し込めない人には、まさにおすすめの住宅ローンと言えるでしょう。

2019年12月の「価格.com住宅ローンカテゴリ神機ランキング新規借り入れ(固定金利)、借換え(固定金利)」で堂々の第1位に輝いていることからも、人気の高さがうかがえます。

そして、auじぶん銀行の住宅ローンでもう1点注目してもらいたいのが、下記諸費用が無料なところです。

- 一般団信の保険料

- がん50%保証団信の保険料

- 保証料

- 収入印紙代

- 一部繰り上げ返済手数料

- 返済口座への資金移動

特に2つの団信保険への加入が無料な点はauじぶん銀行の特徴の1つです。契約者には大きなメリットになってくるでしょう。

また、auじぶん銀行の住宅ローンは、さらに金利を引き下げることが可能です。じぶんでんきとのセット契約で0.03%の金利値引きが受けられます。さらに好条件の金利適用を受けたいなら、検討してみることをおすすめします。

住宅ローン借り換えを検討している人は、まずは下記サイトから仮審査申し込みしてみましょう。

申込先:auじぶん銀行住宅ローン

3位:paypay銀行

paypay銀行の住宅ローンの最大のウリは、業界トップクラスの金利の低さです。

今回紹介するネット銀行の金利は、どれもが業界トップクラスの低金利を誇ります。しかし、このpaypay銀行の金利はその中でも群を抜いた低さです。

| 金利タイプ | 当初借入金利 ※自己資金10%未満の場合 |

|---|---|

| 変動金利(全期間引下型) | 年0.315% |

| 当初固定金利2年 | 年0.930% |

| 当初固定金利3年 | 年1.040% |

| 当初固定金利5年 | 年1.100% |

| 当初固定金利10年 | 年1.140% |

| 当初固定金利15年 | 年1.720% |

| 当初固定金利20年 | 年1.920% |

| 当初固定金利30年 | 年2.030% |

| 当初固定金利35年 | 年2.090% |

全期間固定金利への借り換えを検討している人にも、自信をもっておすすめできる住宅ローンです。

またpaypay銀行の住宅ローンもauじぶん銀行と同じく、下記のように申し込みやすい条件が設定されている点も見逃せません。

| 申込時年齢 | 20歳以上から64歳未満 |

| 完済時年齢 | 80歳未満 |

| 年収 | 前年度年収が200万円以上 |

| 勤続年数 | 指定なし |

| 借入期間 | 最長35年以内 |

| 借入金額 | 最高2億円以内 |

| 団信保険加入 | 必須 |

| 保証会社 | なし |

| 個人事業主 | 申込不可 |

各条件を見ると、年収制限が設けられており、個人事業主の申し込みができません。そのため、申し込みできる人はauじぶん銀行よりも限られてきますが、一般的な住宅ローンよりは申し込みやすい住宅ローンです。

低金利で申し込みやすい住宅ローンを探しているなら、ぜひ候補の1つに加えてもらいたい住宅ローンと言えるでしょう。

また、auじぶん銀行ほどではありませんが、下記が無料な点もおすすめしたいポイントです。

- 一般団信の保険料0円

- 保証料0円

- 収入印紙代0円

- 一部繰り上げ返済手数料0円

- 返済口座への資金移動0円

paypay銀行を借り換え先の候補にしたい人は、下記公式サイトで詳しい情報を入手してください。

申込先:paypay銀行住宅ローン

4位:楽天銀行(フラット35)

最後に紹介するのは、今回唯一のフラット35を扱っている楽天銀行です。全期間固定金利で住宅ローン借り換えを検討しているならば、一番おすすめの住宅ローンになります。

フラット35の適用金利は金融機関によって異なりますが、下記のように楽天銀行は、業界トップクラスの低金利です。審査に通りやすく、低金利な借り換え先と言えるでしょう。

①借入額が購入価格の90%以下

| 金利タイプ | 団信あり | 団信なし |

| 固定15年~20年 | 1.230% | 1.030% |

| 固定21年~35年 | 1.280% | 1.080% |

*2010年3月現在

②借入額が購入価格の90%超え

| 金利タイプ | 団信あり | 団信なし |

| 固定15年~20年 | 1.490% | 1.290% |

| 固定21年~35年 | 1.540% | 1.340% |

*2010年3月現在

また健康上の問題から申し込めない人にも、最適な住宅ローンです。

| 申込時年齢 | 70歳未満 |

| 完済時年齢 | 80歳未満 |

| 年収 | 指定なし |

| 勤続年数 | 指定なし |

| 借入期間 | 最長35年以内 |

| 借入金額 | 最高8,000万円以内 |

| 団信保険加入 | 原則必要 |

| 保証会社 | なし |

| 個人事業主 | 申込可 |

上記の申込条件では団信加入が原則必要とありますが、団信加入ができない人でも申し込みできます。健康状態に不安を抱える人でも安心して申し込んでください。

フラット35への借り換えを検討しているなら、下記サイトから詳しい情報を確認してみましょう。

申込先:楽天銀行(フラット35)

住宅ローンを借り換え(乗り換え)たいなら担当者への相談はNG!理由を紹介:まとめ

今回は住宅ローンの借り換えで、専門知識を持つ担当者等に相談するメリットがない理由について解説しました。

借り換えは大きなお金が動くので、誰かに相談した方が確実だと思っている人は多いことでしょう。しかし、担当者等への相談は百害あって一利なしなのが実情です。

自分一人で借り換えを決めるのは自信がないという人もいるでしょうが、今回解説したように住宅ローンの借り換えはそれほど難しい作業ではありません。

今回解説した内容を参考にして、住宅ローンの借り換えメリットを最大限、発揮できる取り引きに挑戦してみましょう。