相続した土地を売却する際にかかる費用・税金を完全解説

相続では、亡くなった方から資産を引き継ぐ場合があります。一口に資産と言っても様々な種類のものがありますが、資産の中でも大きな割合を占めるのが不動産です。相続で土地などの不動産を引き継いだ場合、様々な選択肢があります。有効活用して収益を生み出したり、自宅を建てて住む場合もあります。

このように引き継いだ土地を活用する場合もあれば、売却をするケースも多いです。相続した土地を売却する際には、税金や費用などの注意点を知っておくことが重要です。今回の記事では相続した土地を売却する際の税金や、使える特例などについて詳しく解説をしていきます。相続で引き継いだ土地を売却する際には、ぜひ一度お読みください。

家を売りたいと考えている方へ

相続した土地を売却する際に発生する費用

まずは、相続した土地を売却する際に必要な費用から見ていきましょう。土地を売却する際には、下記に紹介するように様々な費用が必要になります。土地を売却する際には、どのような費用がどれくらい必要になるかしっかりと押さえておきましょう。

土地売却の際の費用一覧

土地を売却した際に必要になる費用には、下記のようなものがあります。

| 費用の種類 | 費用の内容 | 費用相場 |

|---|---|---|

| 仲介手数料 | 売却を手伝ってくれた不動産会社への報酬として支払う手数料 | (売却価格+6万円)+消費税 |

| ローン返済手数料 | 売却する土地にローンが残っている場合の繰上返済手数料 | 数千円~2,3万円程度(金融機関による)

※固定金利の場合は、高額になる場合も |

| 抵当権抹消費用 | 売却する土地に抵当権が設定されている場合の、抹消費用 | 2~3万円(司法書士への報酬込み) |

| 測量費用 | 売却する土地が、境界確定が行われていない場合 | 35~80万円 |

| 解体費用 | 古家などが残っていて、解体して売却する場合 | 3~6万円/坪(構造による) |

上記の費用が全てのケースにかかる訳ではありませんが、一般的には売買価格の5%程度が土地売却の際の費用の目安です。相続などで引き継いだ土地の場合、古くから測量が行われていないケースも多いので隣地のとの境界はしっかりと確認しておきましょう。このように土地を売却する際には、事前に注意しておく点がたくさんあります。そのため土地の売却の際には信頼の出来る不動産会社を探して、売却を依頼することがポイントです。

不動産会社を探す際には、下記のような一括査定サイトを利用すると良いでしょう。複数の不動産の査定を一括で依頼しながら、不動産会社の比較が出来るので、不動産会社選びが効率良く行えます。

家を売りたいと考えている方へ

相続した土地の売却にかかる税金の種類と計算方法

土地を売却する際には、どうしても売却時の費用に目が行ってしまいがちですが税金も忘れてはいけない支出項目です。特に相続で引き継いだ土地の場合は古くからその土地を持っている場合も多く、その間に不動産価格が大きく上昇して税金も高くなってしまうケースも良くあります。相続した土地を売却した際に、どのような税金が必要になってどのように税額を計算するかを見ていきましょう。

所得税・復興特別所得税

土地を売却した際の税金で、最もポピュラーとも言えるのが所得税です。所得税は個人に発生した所得(=利益)に対して課税される税金です。つまり土地の売却に伴って利益が出た場合に所得税は発生しますし、利益が出なければ所得税は発生しません。所得税の中にはいくつか種類があり、不動産を売却した際の所得税は譲渡所得税と言われます。譲渡とは売却を意味する言葉ですから、不動産を売却した際には譲渡所得が課税されます。

土地を売却した際に譲渡所得は、下記の計算式で計算します。

- 譲渡所得=売却した価格−(購入した価格+売却にかかった費用)

上記のように、買った価格よりも高い価格で売却した場合に所得税が発生することになります。しかし、相続で引き継いだ土地の場合だと元々の取得費が分からない場合もあります。相続で引き継いだ土地の場合の取得費は、どのように考えれば良いでしょうか。

相続した土地は取得費も受け継ぐ

相続で引き継いだ土地の取得費は、相続人が取得した価格を引き継ぐことになります。例えば親から相続した土地があって、その土地を親が1,000万円で購入していた場合は、子供が売却する際の取得費は1,000万円になります。取得費を証明するには売買契約書などの書類が必要になります。

相続した土地の取得費が分からない場合

しかし先祖代々引き継いできたような土地の場合は書類もなく、取得費が分からないケースもあるでしょう。このような場合は、売却した価格の5%を取得費として計算することになります。売却価格の5%と言うと、実際の取得費に比べるとかなり低い価格であり税金が多くなってしまうことになります。このような事を防ぐためにも、土地を購入した際には売買契約書などの書類をきちんと保管しておくことが大切です。

復興特別所得税

譲渡所得税の他に、現在は復興特別所得税が課税されます。この税金は2011年に発生した東日本大震災の復興財源を確保することを目的に創設された制度です。こちらの税金は2037年までの時限税制となっており、下記の計算式で算出します。

- 復興特別所得税=所得税額×2.1%

所得ではなく、所得税額のの2.1%である点に注意しましょう。

住民税

相続した土地を売却した場合、住民税も課税されます。住民税は所得税と同じように、所得が発生した際に課税されます。所得税との大きな違いは、所得税が国が課税する税金なのに対して住民税は都道府県や市町村が課税する税金である点です。そのため納税方法にも違いがあり、所得税は確定申告をして納税を行いますが、住民税は市町村より納税通知書が送られてきて納税を行うことになります。

住民税には所得に応じて課税される所得割と、所得に関係なく課税される均等割の2種類があります。それぞれ下記の税率で課税が行われます。

| 所得割 | 10% |

| 均等割 | 5,000円 |

相続税

相続に関する税金で、忘れてはならないのが相続税です。相続税は相続で財産を引き継いだ際に課税される税金ですから、正確に言えば土地を売却した際にかかる税金ではありません。しかし後ほど説明する特例の計算などの際にも必要になってくる税金ですから、相続税を押さえてくことは土地の売却の際には必要です。

相続税は被相続人(亡くなられた方)の財産の規模によって決まります。まずは、相続税の計算の流れを見て見ましょう。

- まずは被相続人が保有していた財産をすべて調べます。

- 財産をすべて相続税評価額で計算します。

- 法定相続人を確定して相続税の総額を算出します。

- 実際の財産の分け方に応じて、各人の相続税を確定します。

おおまかには上記のようになります。3で相続財産に応じた相続税額を算出しますが、その際の税率は下記になります。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | – |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超え | 55% | 7,200万円 |

参照:国税庁「相続税」より抜粋

相続税を計算する際のポイントは、財産の評価が相続税評価額になる点です。土地の場合で言えば相続税評価額を算出する基準は路線価になります。路線価は時価の7割程度の価格と言われ、国税庁のホームページで確認することが出来ますので参考にして下さい。相続税を計算する際には、様々な控除や税額控除の特例がありますが、相続不動産を計算する場合には小規模宅地の特例を押さえておきましょう。

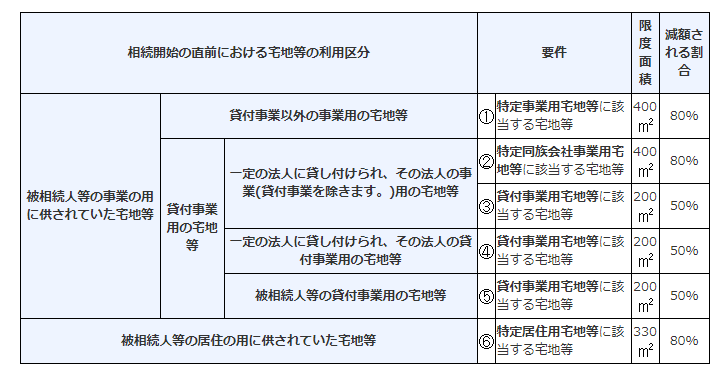

小規模宅地の特例

小規模宅地の特例とは、相続で引き継いだ土地などのうち被相続人が住んでいたり、事業に使っていたりした土地の場合に、一定の条件を満たすことで相続税の評価額を減額できる制度です。この制度を利用できるには様々な条件や面積の上限がありますが、適用になれば税額を大きく抑えることが出来るとてもお得な制度です。実際に適用できる用途な上限面積、評価減の割合は下記のようになります。

参照:国税庁「小規模宅地の特例」より抜粋

上記のように要件を満たせば、最大80%も評価額を減額することの出来る大きなメリットのある制度なので、内容を理解しておくようにしましょう。他にも実際の相続税額を計算する際には、様々な工場や特例がありますので詳細は国税庁のホームページなどで確認すると良いでしょう。

その他の税金

これまで相続した土地の売却に伴う主要な税金について説明してきましたが、他にも必要な税金はあります。

印紙税

土地を売却する際には、売買契約書を作成します。売買契約書を作成する際には、売買価格に応じて印紙税を納付する必要があります。所得税などと違い、印紙税は利益の有無にかかわらず必ず必要になる税金である点が特徴です。実際の印紙税額は、下記のようになります。

参照:国税庁「印紙税」より抜粋

登録免許税

土地の売却に伴って、登録免許税が必要になる場合もあります。登録免許税とは、登記を変更する際に発生する税金です。日本の不動産は全て法務局が登記をすることで所有者などを管理しているので、登録免許税は法務局へ払う手数料のようなものです。土地の売却の際に発生する可能性のある登録免許税としては、抵当権を抹消する場合に一つの不動産につき1,000円、住所変更登記の際に一つの不動産につき1,000円などがあります。

相続した土地を売るタイミング

相続した土地を売却する際のタイミングは、さまざまな要因を考慮する必要があります。土地の市場価値や税金、個々の経済状況など、複数の側面から最適なタイミングを見極めることが重要です。以下では、相続した土地を売却する際の適切なタイミングに関するポイントを詳しく解説します。

税金に関連するタイミング

相続税の支払い期限

相続税の申告と支払いは、相続発生(被相続人の死亡)から10か月以内に行わなければなりません。相続税を支払うために土地を売却する必要がある場合、この期限内に売却を検討することが求められます。売却が間に合わない場合、延納や物納などの手続きを検討することも可能ですが、事前に税理士などに相談するのが賢明です。

譲渡所得税に関わる保有期間

土地の売却に伴う譲渡所得税は、土地の保有期間によって税率が異なります。

| 短期譲渡所得(保有期間5年以下) | 税率39.63% |

|---|---|

| 長期譲渡所得(保有期間5年超) | 税率20.315% |

この「保有期間」は、被相続人が土地を取得した日からカウントされます。したがって、相続後すぐに売却する場合でも、被相続人がその土地を5年以上所有していた場合、長期譲渡所得として低い税率が適用されます。このため、譲渡所得税を抑えるために、被相続人が長期所有していた場合は、相続後すぐに売却する方が有利です。

3000万円の特別控除の適用期限

相続した土地を売却する際には、3000万円の特別控除を利用できる可能性があります。この控除が適用されると、譲渡所得から最大3000万円を差し引くことができ、税金負担が軽減されます。ただし、この控除を利用するためには、以下のような条件があります。

- 土地に家屋が建っており、空き家になっていること

- 相続から3年10か月以内に売却すること

- 被相続人が一人で居住していた家屋であり、家屋が一定の要件を満たしていること

この特別控除を利用できる期限があるため、売却を遅らせると適用できなくなる可能性があります。

不動産市場の動向に関連するタイミング

土地価格の推移

不動産市場の動向は地域や経済状況によって大きく変動します。土地の売却タイミングを考える上で、土地価格が高騰している時期を狙うことが有効です。不動産価格は、政府の政策や経済情勢、インフラ整備、開発計画などによって上昇することがあります。地元の不動産業者に市場動向の情報を確認し、価格がピークに達している時期を狙うことが望ましいです。

需要と供給のバランス

土地の売却は、地域ごとの需要と供給のバランスにも影響されます。土地の需要が高い地域では売却価格が上がりやすく、供給が多い地域では価格が低下する可能性があります。例えば、都市部や人気の住宅地では、土地の需要が高くなる傾向にあります。一方、人口減少や過疎化が進む地域では、需要が減少し価格が下がることがあります。

個人的な状況に関連するタイミング

相続税の支払いが必要な場合

相続税の支払いが必要で、資金が不足している場合は、相続した土地を早急に売却する必要があるかもしれません。このような場合、相続税の支払い期限(相続発生から10か月)を考慮して売却のタイミングを決めることが重要です。

維持費の負担

土地を所有していると、固定資産税や維持管理費などが発生します。特に土地を使う予定がない場合、これらの費用が負担になることがあります。このような場合、早めに土地を売却することで、維持費の負担を軽減することができます。

個人的な資金需要

個人的な資金需要がある場合、例えば家の購入や事業資金が必要な場合には、相続した土地を早めに売却して資金化することが考えられます。このような状況では、必ずしも最適な市場タイミングを待つことができない場合もあるため、速やかな売却が優先されることがあります。

売却タイミングを決める際の注意点

税理士や不動産業者に相談

売却時の税金や市場の動向に関する判断は、専門的な知識が必要です。税理士や不動産業者に相談することで、適切なアドバイスを受けることができます。

時間をかけた売却活動

売却を急ぐ場合、売却価格が低くなってしまうことがあります。時間に余裕がある場合は、最適な買い手を見つけるために売却活動に時間をかけることが推奨されます。

相続後、3年10ヶ月以内に売却すると税金が安くなる!

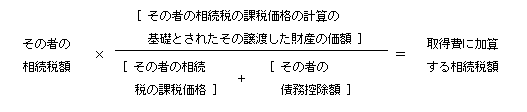

これまで説明してきたように、相続した土地を売却するには様々な税金が発生します。しかし相続で引き継いだ土地を売却する際には、一定の要件を満たすことで譲渡所得を押さえることの出来る特例があります。取得費加算の特例と呼ばれる制度で、相続が発生して3年10ヵ月以内に売却をした場合に適用できる制度です。この制度を適用することで、売却に伴う譲渡所得を安くすることが出来ます。

取得費加算の特例とは?

それでは取得費加算の特例について詳しく解説していきます。取得費加算の特例とは、簡単に言えば相続で引き継いだ土地を3年10ヵ月以内に売却した場合は、その土地に応じた相続税額を取得費に加算出来る制度です。この制度を使えば譲渡所得を計算する際の取得費を大きく出来るので、所得税が安くなる効果があります。この特例を適用するためには、次の3点の全てに該当する必要があります。

- 相続によって土地を取得した場合

- その土地を取得した際に、相続税を納付していること

- 相続が発生して3年10ヵ月以内の売却であること

3年10ヵ月という期間もポイントです。これは相続が発生してから売却までに必要な期間を表していますが、相続が発生して相続税の申告を行う期限は10ヵ月とされています。つまり相続税の申告を行ってから3年以内に売却することでこの特例を利用することが可能になります。

実際に取得費に加算できる相続税額は、次の算式で計算をします。

参照:国税庁「取得費加算の特例」より抜粋

相続した土地の売却時に節税できる制度一覧

取得費加算の特例以外にも、相続した土地を売却した際に使える特例があります。これらの特例の殆どは自ら申告を行わなければ適用になりません。そのためどのような制度があるかを知っておくことが、土地売却の際の節税に繋がります。相続で引き継いだ土地を売却した際には、下記のような特例はしっかりと抑えておくようにしましょう。

3,000万円の特別控除

3,000万円の特別控除と聞くと、マイホームを売却した際の控除制度を思い出しますが、実は相続で引き継いだ物件に使える制度もあります。この制度は平成28年に制定された比較的新しい制度なので、ご存知ない方も多いかもしれません。この制度を利用することで、相続で引き継いだ土地などの物件を売却した際の所得から3,000万円を控除することが出来ます。この制度を適用するには、下記のような条件を満たす必要があります。

- 相続開始前に、被相続人が一人で住んでいた物件であること

- 1981年5月31日以前に建築された区分所有建物以外の物件であること

- 相続で引き継いでから売却するまで空家であること

- 相続で引き継いだ物件であること

- 売却価格が1億円以下であること

- 売却する際の建物が耐震基準に適合しているか、または家屋を取り壊していること

適用するためには細かい条件がありますが、おおよそ3,000万円迄の売却益であれば税金のかからないとてもメリットの大きい制度です。内容を理解して、ぜひ活用するようにしましょう。

10年超保有した場合の軽減税率

不動産を売却した際の税率は、その不動産を所有していた期間によって変わります。5年以下の場合は短期譲渡所得、5年を超える倍は長期譲渡所得になり、それぞれの税率は下記のようになります。

| 短期譲渡所得 | 譲渡所得×30% |

|---|---|

| 長期譲渡所得 | 譲渡所得×15% |

※住民税・復興特別税は除く

上記に加えて、所有期間が10年を超える自宅の売却の場合は、更に軽減税率が適用されます。軽減税率が適用されると譲渡所得が6,000万円以下の部分は下記の税率が適用されます。

| 譲渡所得×10% |

相続で引き継いだ土地の場合は、取得時期も被相続人から引き継ぐ点がポイントです。つまり所有期間を判定する取得時期が、被相続人が取得した時期になりますから、このような軽減税率も適用しやすくなる可能性があります。相続で引き継いだ物件を売却する際には、所有期間に着目することも重要なポイントと言えます。

土地売却後の確定申告手続きや流れ

これまで土地を売却した際の税金や節税になる様々な制度について説明をしてきましたが、そもそも土地を売却した後はどのようにして納税を行い、制度の適用を利用すれば良いでしょうか。土地売却に伴い税金を申告して納付をするのも節税になる特例を利用するのも、確定申告を行うことが必要になります。ここでは確定申告について見ていきましょう。

確定申告とは

確定申告とは、「個人の1年間の所得を確定して税額を申告する」ための手続きです。つまり所得の発生する個人であれば全ての方が対象になりますが、確定申告に馴染みのない方が多いのも事実です。それには、サラリーマンの場合は会社が代わりに申告を行ってくれるという理由があります。日本で所得の発生する方の多くは給与所得ですから、確定申告を行っている方は一部に限られます。そのため確定申告という言葉は聞いた事があっても、ピンと来ない方が多いでしょう。

どのような時に確定申告が必要になるか

確定申告を行う時期は所得の発生した翌年の、2月中旬~3月15日付近です。その年の休日などの関係によって若干ずれる場合もありますが、毎年この時期と決まっています。(2020年は新型コロナウィルス感染拡大の影響で4月16日まで延期されました。)確定申告を行う方が一部とは言え、たった1ヵ月の期間に申告を行う必要があるため、この時期の税務署は確定申告をする方が集中します。

確定申告の流れ

それでは実際に確定申告を行う流れを見ていきましょう。確定申告の流れは、所得の種類によっても違いますが不動産を売却した際の申告は下記のような流れになります。

①必要な書類を準備する

まずは確定申告を行うために必要な書類を準備します。確定申告に必要な書類には、下記のようなものがあります。

| 書類 | どこで手に入るか |

|---|---|

| 確定申告書(第一表・第二表・第三表)、譲渡所得の内訳書 | 税務署 |

| 売買契約書の写し | 売却時および購入時 |

| 売却した不動産の謄本 | 法務局 |

| 費用の領収書 | 売却時 |

譲渡所得は先ほど説明した通り、売却価格と購入価格、売却時の費用によって決まります。確定申告をする際には、それぞれの価格が分かる書類が必要になると考えると分かりやすいでしょう。確定申告の書類は税務署や国税庁のホームページから入手することが出来ます。

②所得税を計算する

書類の準備が出来たら、申告書を作成していきます。申告書の必要事項を記載していくことで、所得税を計算することが出来ます。確定申告書の記入見本は国税庁のホームページに記載がありますし、分からなければ税務署へ行って聞くことも可能です。しかしおすすめはe-taxという制度を使って電子申告を行う方法です。パソコンやスマホから必要事項を記入すれば申告書が作成されますのでとても便利です。

③申告書類を提出する

上記の方法で作成した申告書を税務署へ提出することで、税額が確定します。税額が確定した後は税金を納付すれば確定申告終了となりますが、納税の方法にもいくつか種類があります。現金で金融機関やコンビニで納付する方法や口座振替、クレジットカードなどたくさんの方法があります。納付方法によって納付期限も変わりますで、良く確認して送れないようにしましょう。

まとめ|相続した土地は、節税を意識して賢く売却!

土地の売却には、様々な税金や費用が必要になります。特に相続で引き継いだ土地の場合は、取得費が安かったり分からなかったりするため税金が高くなってしまうことが多いです。税金を払うことは大切ですが、不動産の売却の際には節税に使える制度がたくさん用意されています。

このような制度は知らなければ適用されることはありません。節税に使える制度をきちんと理解して、適切な方法で節税を行うことで土地の売却も円滑に行えます。相続で引き継いだ土地を売却する際には、ぜひ今回の記事の内容を参考にして上手に節税を行うようにしてください。