35年の住宅ローンが支払えず途中で不動産を売りたい

PR

マイホームを持っている方にとって、住宅ローンの返済は大きな悩みのタネの一つです。購入当時は無理なく返済出来る予定であっても、収入状況の変化によっては住宅ローンの返済が難しくなってしまう場合もあります。しかし住宅ローンの返済が出来なくなったら、どのような事が起こるかは意外と知らない方も多いでしょう。

今回の記事では住宅ローンが払えない場合にどうなるかや、住宅ローンが払えない場合の対処法について詳しく解説をしていきます。住宅ローンを借りている方で、このような不安を感じている方はぜひ今回の記事を参考にして下さい。

家を売りたいと考えている方へ

住宅ローンを払えないとどうなる?

住宅ローンは30年や35年と長い期間で組むケースが多く、その間に収入状況が変化することは良くあります。住宅ローンを借りた当初は返済に問題がなくても、収入の変化によって毎月の返済が困難になってしまう場合もあります。しかし一度借りてしまった住宅ローンは簡単にやめることは出来ません。

そのためやむなく住宅ローンの返済を延滞してしまうケースもあるでしょう。しかし住宅ローンの返済が滞ってしまった際に、どのような事になるのかは意外を知られていません。住宅ローンの返済をしなかった場合にどうなるかについて、ここでは紹介をしていきます。

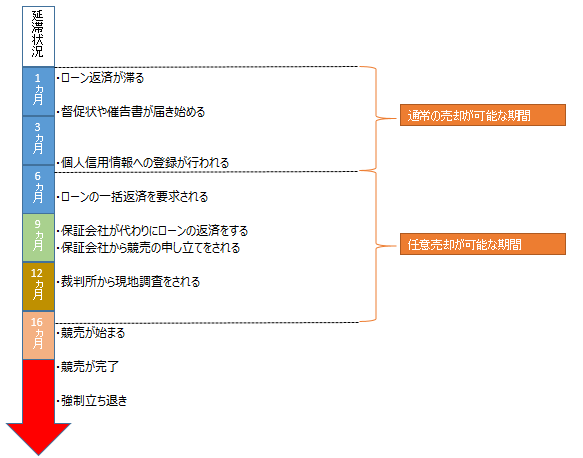

住宅ローンの支払いが滞ったらどうなるかを時系列に見て行くと、下記のような流れに沿って手続きが行われていきます。

延滞の時期によってど様々な手続きが取られていきます。一つずつ見て行きましょう。

催告状や督促状が届く

住宅ローンは毎月の決まった日に返済をすることになっています。この決まった返済日を約定(やくじょう)返済日と言いますが、約定返済日に返済が出来なくもそこまで慌てる必要はありません。うっかり返済日を忘れていることは良くあることですから、気づいたらすぐに入金をすれば問題ありません。

しかし約定返済日から1ヵ月を経過しても返済をしていない場合は、要注意です。1ヵ月を経過すると翌月の返済日が到来するため、返済金額は倍になります。そしてこの頃になると金融機関から督促状や催告書などが届き始めますます。

督促状と催告書は良く似ているようで、内容は全然違います。督促状の内容はあくまで返済を求める文面であるのに対し、催告書は返済がこのままない場合は裁判などの法的手続きに入る内容となっています。また督促状は普通郵便で送られて来ますが、催告書は内容証明郵便で送られて来る点も違います。

このように延滞が長期化をしてくると、督促状や催告書で案内が届き始めます。最初は督促状が届き、それでも延滞が解消されなければ催告書が届く流れが一般的です。

個人信用情報へ登録される

住宅ローンの支払いが延滞すると、延滞の事実が個人信用情報機関へと登録されます。延滞が発生すると延滞の期間に関わらず登録をされますが、延滞の期間が3ヶ月を超えてくると事故情報として登録されてしまいます。どのくらいの延滞期間で事故情報が登録されるかは金融機関にもよります。

良くブラックリストに登録される、という言い方をしますが実際にはブラックリストという物は存在せず、このような事故情報が個人信用情報機関に登録されることを言います。この登録がされてしまうと数年間は消えず、その間はカードなどの審査も通らなくなってしまいます。

個人信用情報機関には、いくつか種類があり銀行系が多い機関や、信販会社が多い機関など特徴があります。どこの機関に登録されるかは利用している金融機関によって違います。また本人が請求をすれば、自分の個人信用情報にどのような登録があるかは開示してもらう事が出来るので、気になる方は開示請求をしてみても良いでしょう。

ローンの一括返済を要求される

個人信用情報機関に事故登録が行われる位の時期になると、金融機関側から期限の利益を喪失されてローンの残債の一括返済を求められます。期限の利益とは一括で借りたお金を、分割で返済することを言います。本来借りたお金は一括で返済するのが原則ですが、住宅ローンの場合は長期間の分割返済をお金を貸している金融機関が認めています。

借りた側からすれば、長期の分割返済はとてもメリット(利益)がありますから、これを期限の利益と言います。期限の利益を喪失(消滅)させるという事は、分割返済を認めないという事になり、一括で返済をする必要があります。住宅ローンの契約書には期限の利益を喪失させることの出来るケースが記載してあり、その中には延滞をした場合と書いてあります。

保証会社が代わりに返済する

期限の利益喪失後も、延滞が解消しなければ保証会社が返済を代わりに行うことになります。住宅ローンには保証会社の保証が付いているのが一般的で、住宅ローンを借りる際に数十万にもなる保証料を払っています。保証会社は借主の住宅ローンを金融機関に対して保証をしている訳ですから、延滞が発生して解消できない場合は代わりに返済をすることになります。

保証会社が代わりに返済をしたからと言って、返済する必要がなくなる訳ではありません。これまでは金融機関に対して返済義務があったものが、今後は保証会社に対して返済義務を負います。そして保証会社が代わりに返済をした後は、法的手続きへと移行をしていきます。つまり、保証会社が代わりに返済をするということは、信用状態がもう一段悪化したと考えておきましょう。

競売を申し立てられる

保証会社が代わりに返済を行った後は、いよいよ実力行使による回収が始まると言えます。この時期になると保証会社は競売の申し立てを裁判所へと行います。住宅ローンを借りる際、自宅には抵当権が設定をされています。この抵当権を行使することで、保証会社は競売を行っていきます。

裁判所が受理して競売が始まってしまうと、全ての工程が強制的に行われます。所有者の意思はいっさい聞いてもらうことは出来ず、通常の売却くらべるとかなり低い金額での売却になってしまいます。そのため競売が始まる前に金融機関に相談をして、任意売却の手続きを始めれるようにすると良いでしょう。任意売却は競売と違って市場で物件を売却出来るので、競売で売却するよりも高く売ることが出来ます。

強制的に立ち退きをさせられる

競売が終了すると、物件の所有権は競売によって物件を購入した買受人へと移転します。物件の所有権が変わると、そのまま住み続けることは出来なくなってしまいます。退去を拒んでそのまま住み続ける事例もありますが、それは不法占拠となります。

通常は買受人と相談をして退去日を決めていきますが、退去がスムーズに行かない場合は強制執行となります。専門の業者などが入って強制的に退去をさせられることになってしまいます。このように住宅ローンを支払わなければ最終的には自宅を手放し、さらに強制退去となります。このような事態を避けるためには、後ほど説明をしているような対策を取っていくようにしましょう。

住宅ローンを払えない人の割合

住宅ローンを払わなければ、個人信用情報に傷が付くだけでなく最終的には自宅から出なければなりません。そのため他の返済は遅れても、住宅ローンの返済だけは優先して行っている方も多いです。実際に住宅ローンが払えなくて、引っ越しをするという方を見たことはあまりないでしょう。住宅ローンを借りている方で、払えない人の割合はどれくらいでしょうか。

住宅ローンを払えない人は全体の2~3%

住宅ローンを長期にわたって払えなくなる方の割合はどれくらいでしょうか。住宅金融支援機構のデータによると全体の住宅ローンの金額に占めるリスク債権の割合は、平成23~27年のデータで約2~3%となっています。リスク債権とは3ヶ月以上の延滞の割合を言いますので、1~2か月程度の延滞は含んでいません。

民間の金融機関のデータは公表されていないため、推測値になりますが上記の住宅金融支援機構のデータを参考にすると長期的に支払いが遅れる方は、全体の2~3%となります。そこまで多い訳ではありませんが、100戸のマンションであれば2~3戸に延滞が発生していることになります。延滞をしていてもご近所にはそのような話は普通はしないでしょうから、急に引っ越したりした場合には延滞が理由のケースがあるかもしれません。

住宅ローンを払えなくなる理由は?

割合としてはそこまで多くはないものの、一定数は住宅ローンが支払えなくなってしまう方はいます。では、住宅ローンが支払えなくなってしまう理由には、どのようなものがあるでしょうか。一般社団法人全日本任意売却支援協会のデータによると、住宅ローンに支払いが困難になる理由は下記の通りです。

- 不況によるリストラ、倒産、収入減

- 離婚、別居

- 病気、自己、介護

- 教育費や養育費の増加

- 浪費

- ギャンブル

一番多い理由が不況によって勤務先から解雇をされたり、給料を減らされた場合です。続いて離婚などの家庭内の理由や、病気などの健康面などによる理由が続いています。このように住宅ローンが払えなくなってしまうリスクは、自分でもコントロール出来ない理由が多いと言えます。それだけに住宅ローンを組む際には、余裕を持った返済計画が重要と言えます。

住宅ローンを払えない時の対処法

住宅ローンを借りる際、どれだけ余裕を持った借入にしていても様々な事情によって返済が難しくなってしまうケースは珍しくありません。少し遅れるぐらいであればそんなに大事になりませんが、先ほど説明したように延滞を放置しておくと大変なことになってしまいます。

このような事態を防ぐためのは、延滞初期の段階でしっかりと対応をしておくことが重要になります。住宅ローンの支払いが厳しくなってきた時、どのような対処法があるかについて紹介をしていきます。

変動金利に切り替える

住宅ローンの支払いが厳しくなってきた際、現在固定金利を利用している方は変動金利に切り替えることで返済負担を軽減することが出来ます。低金利の今だからこと出来る方法とも言えますが、金利負担が減少することで毎月の返済額を軽減することが出来ます。ただし、この方法が使えるのは今の金利がある程度高い水準の場合に限ります。

最近は固定金利でも変動金利とそう変わらない水準の金利もあるので、そのような場合はこの方法は使えません。例として残債3,000万円で残り30年ローンが残っている場合で、固定金利2%、変動金利0.6%での毎月の返済額を比較してみましょう。

| 金利水準 | 固定金利2% | 変動金利0.6% |

|---|---|---|

| 毎月の返済額 | 110,885円 | 91,078円 |

上記のように毎月の返済負担を2万円も減らすことが可能になります。この方の良い所は固定から変動に切り替えるだけなので、次に説明をする借換えと違ってコストがかからない点です。しかし変動金利は金利が上昇する局面では、借入金利が上昇する点には注意をしておきましょう。

借換えをする

こちらも金利負担を軽減して、返済額を減らす方法です。最近の低金利の影響もあり、借換え住宅ローンの金利水準はとても低い水準となっています。そのため今の借入金利が高い場合には、借換えをすることで毎月の返済額を軽減することが出来ます。

しかし借換えの場合は新しく他の銀行から借入をするため、借換えに伴う諸費用が必要になります。借換えを行う際にはこの諸費用を考えて決断をすることが重要です。具体例として、ローン残債が2,000万円・残り期間が15年で借入金利が1.2%の場合、同じ条件で0.5%の住宅ローンに借り換えた場合を見てみましょう。

| 借換え前 | 借換え後 | |

|---|---|---|

| 毎月返済額 | 121,466円 | 115,352円 |

| 期間中の総返済額 | 21,863,880円 | 20,763,360円 |

| 借換えの諸費用 | ‐ | 448,640円 |

| 総合計 | 21,863,380円 | 21,212,000円 |

| メリット | ‐ | +651,380円 |

借換えを行うには約45万円の諸費用が必要になりますが、それを差し引いても総返済額では約65万円のプラスになります。借換えで得をするには、良く「残高1,000万円以上、残り期間10年以上、金利差1%以上」と言いますが、これに該当しなくても得になる場合もありますので、実際に試算を行ってみると良いでしょう。

借換えをするには新たに審査をする必要があります。そのため延滞が発生してからでは、借換えの審査を通過することは出来ませんので注意が必要です。

リスケジュールを行う

住宅ローンを払えない場合の対処法として、これまで説明をしてきた金利の切り替えや借換えは正常に返済が出来ている段階での対処法です。延滞が発生してからでは、これらの方法は難しいでしょう。ここからは実際に延滞が発生してしまってからでも行える対処法について、紹介をしていきます。

その一つがリスケと呼ばれる方法です。リスケとはリスケジュールの略称で当初から決めていた返済スケジュールを見直すことを言います。例えば一定期間元本の返済をストップしたり、返済期間を延長して毎月の返済額を軽減する方法があります。

借主からするととても便利な方法に見えますが、デメリットも大きいです。リスケをすると、その事実が個人信用情報機関にも記載されますので、当面の間は新たな借入などは難しくなります。またリスケをするにも審査が必要なので、資金繰りや返済計画などを金融機関に提出する必要があります。

住宅ローン特則付き個人再生を行う

住宅ローンを含め、様々な借入の返済が厳しくなった場合の方法として個人再生手続きがあります。個人再生は破産を回避して、個人の経済的な再生を図ることの手続きです。個人再生では住宅ローンの借入も整理をすることになりますが、そもそも住宅ローンは借入期間や金額を最大限で借りている場合も多いので整理が難しい場合が多いです。

しかし住宅を手放すようなことになってしまっては、生活の基盤を失くすことになってしまい再生計画もままならないと言えます。そこで考えられたのがこの制度で、住宅ローン債権については現状(もしくはリスケ)を維持しつつ、他の借入を整理することで再生を図ります。自宅を残しつつ、それ以外の借入について見直しをすることが出来る制度となっています。

自宅を売却する

住宅ローンの支払いが厳しくなった際の対処法として、王道とも言えるのが売却の方法です。売却代金で住宅ローンの残債を払ってしまえば、ローンの返済を気にする必要もありません。自宅を売却するので引っ越す必要はありますが、下記で説明しているように今の自宅に住み続ける方法もあります。

このように自宅を売却すれば全て解決するようにも見えますが、そうではない場合もあります。自宅の売却代金だけでは住宅ローンの残債に足りない場合です。この場合には足らない部分の資金については自己資金で準備する必要があります。万が一自己資金でも準備が出来ない際には、金融機関に相談をして残債を再度分割にしてもらう方法もありますので金融機関に相談してみると良いでしょう。

自宅を売却する際には、早めの決断が必要です。支払いが遅れて競売が始まってしまってはもうどうすることも出来ません。競売は通常の売却よりもかなり低い価格での売却になってしまいますし、そのまま住み続けることも出来ません。競売になってしまう前に金融機関に連絡をして、任意売却などの手続きを取るようにしましょう。

リースバックという方法もある

自宅を売却するとどうしても引っ越しをする必要がありますが、リースバックという方法を使えばそのまま住み続けることも可能です。リースバックとは専門の不動産会社に自宅を売却して、売却後は不動産会社に毎月のリース料(家賃)を払うことで引き続き自宅に住むことが出来る方法です。

売却代金は一括で支払われるので、住宅ローンは一括で返済をすることが出来ます。またリースバックは引っ越しをする必要がないので引っ越し代金なども不要ですし、近所にも知られずに売却をすることが可能です。ただしリースバックは売却代金でローンの返済が出来ない場合には利用出来ませんので、注意が必要です。

売却の際には不動産会社選びが重要

自宅を売却する際には、出来るだけ高く売却することが重要です。そのためには不動産会社を慎重に選ぶようにしましょう。売却する自宅のエリアに強く、また様々な事情や要望などもきちんと聞いてくれる不動産会社に売却を依頼することで少しでも高く売却を出来る可能性が高まります。

信頼出来る不動産会社を探すには、一括査定を利用して複数の不動産会社の査定を比較すると良いでしょう。複数の不動産会社の査定や対応を比較することで、信頼出来る不動産会社を見つけることが可能になります。住宅ローンの返済が苦しくて自宅を売却する際には、ぜひ活用しましょう。

お気軽にご相談ください

住宅ローンが支払えずお困りの方。ぜひ当社にご相談ください!

適切な対処方法をお客様のご状況に合わせてアドバイスさせていただきます。

お急ぎの方は、お電話での無料相談も受け付けております

コロナ禍で柔軟に対応してくれる金融機関もある

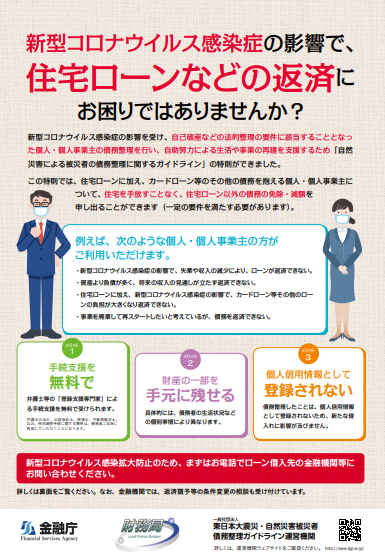

現在のコロナ禍で、各金融機関もリスケジュールなどの対応を通常以上に強化をしています。コロナの影響で勤務先の状況が悪化して、給料などの収入が減少している方が増えているためです。そのため通常は受付してもらえないような返済条件の緩和でも、柔軟に相談に乗ってもらえる体制を各金融機関も取っています。

下記は金融庁の案内ですが、記載をしているようにリスケジュールを行っても個人信用情報機関への登録をしなかったり、無料で手続きを行ってもらえるなどの対応をしてくれます。金融機関の方も本来は本部の審査になるような案件であっても現場の判断で即決出来るなどの対応をしています。通常以上の柔軟な対応をしてくれますので、一度取引先の金融機関に相談をしてみると良いでしょう。

参照:金融庁ホームページより抜粋

まとめ|住宅ローンの返済に困った場合は早めの対処が必要

余裕を持って返済計画を組んでいた住宅ローンであっても、途中でローンの返済が苦しくなってしまう事は良くあります。住宅ローンの返済が滞納すると、記事でも説明をしたように最終的には競売となり、自宅を手放してしまうことになります。

せっかく買ったマイホームを手放すことは、誰でも避けたいです。しかも競売の場合は、市場価格に比べるとかなり低い価格となってしまいます。このような事態を防ぐためには、問題を先送りにしないで早め早めに対応することが何よりも重要です。また現在ではコロナ禍で、金融機関側も柔軟な対応をするように国からも求められています。住宅ローンの支払いに困ったら、とにかく早めに一度相談をしてみるようにしましょう。