世帯年収1000万円で住宅ローンはいくらまで組める?7000万のローンはきつい?

PR

世帯年収1000万円の家庭が住宅ローンを検討する際のポイント

年収1000万円でも「余裕がある」とは限らない理由

世帯年収が1000万円を超えると、一般的には「高収入層」と見なされます。しかし、実際には税金や社会保険料などの控除が多く、可処分所得はそれほど高くありません。また、子どもの教育費や老後資金の準備も必要になるため、生活に余裕があるとは言い切れないのが現実です。

特に都市部に住んでいる場合、生活コストが高くなる傾向があり、住宅ローンの返済額が家計に与える影響は無視できません。そのため、「借りられる金額」ではなく「無理なく返せる金額」を意識して住宅ローンを検討することが大切です。

共働き世帯と単独収入世帯で異なるローン戦略

世帯年収1000万円といっても、共働きで合算しているのか、どちらか一方の収入なのかで住宅ローンの組み方は変わってきます。共働きの場合は、ペアローンや収入合算という形で借入額を増やすことができますが、その分リスクも分散されます。

一方、単独収入の場合は、返済能力の評価が個人の収入に依存するため、審査が通りやすい反面、借入上限額に制約がある場合もあります。それぞれの家庭の状況に応じて最適なローン戦略を考えることが重要です。

\ カンタン!60秒 /

今すぐ無料査定年収1000万円の世帯が借りられる住宅ローンの目安

年収倍率の考え方(目安:年収の6~7倍)

一般的に、住宅ローンの借入額は年収の6〜7倍が目安とされています。つまり、世帯年収1000万円の場合、6000万円〜7000万円程度が上限と考えることができます。ただし、これはあくまで理論上の上限であり、実際には家計の支出状況や他の借入状況なども考慮する必要があります。

金利の種類(変動金利・固定金利)によっても返済額は変動しますので、借入前にしっかりシミュレーションすることが大切です。

借入額シミュレーション例(返済負担率30%想定)

例えば、世帯年収1000万円で返済負担率を30%とした場合、年間返済額は約300万円となります。これを35年ローン・金利1.0%で借りた場合、およそ7500万円の借入が可能です。月々の返済額に換算すると約25万円前後となります。

| 借入額 | 金利 | 期間 | 年間返済額 | 月々の返済額 |

|---|---|---|---|---|

| 7,500万円 | 1.0% | 35年 | 約300万円 | 約25万円 |

ボーナス併用返済を選択することで月々の返済額を抑えることもできますが、収入が不安定な職業の場合は慎重に検討するべきです。

借入額シミュレーション例(返済負担率20%想定)

より慎重な返済計画を立てる場合、返済負担率を20%としたケースも参考になります。世帯年収1000万円の場合、年間返済額は約200万円となり、借入可能額は約5000万円程度となります。

| 借入額 | 金利 | 期間 | 年間返済額 | 月々の返済額 |

|---|---|---|---|---|

| 5,000万円 | 1.0% | 35年 | 約200万円 | 約16.7万円 |

この水準であれば、将来的な教育費や老後資金の積立とのバランスも取りやすく、長期的に安定した家計管理が可能となります。

住宅ローン審査における注意点と落とし穴

高年収でも審査に落ちる可能性があるケース

年収1000万円という高い水準であっても、住宅ローンの審査に落ちるケースはあります。たとえば、他に多額の借入(自動車ローン、教育ローン、クレジットカードのリボ払いなど)がある場合、返済比率が高くなり審査に不利になります。

また、転職直後や自営業・フリーランスの場合、収入の安定性に懸念があると判断され、希望通りの借入額が認められない可能性があります。

住宅ローン審査を通すために押さえるポイント

審査通過のためには、事前審査を複数の金融機関で行い、比較検討することが有効です。また、クレジットカードの整理や収入証明書の準備、勤続年数の確認など、基本的な準備を整えることがスムーズな審査につながります。

共働きの場合は、ペアローンにするか、どちらかの収入を主にするかによって審査結果が異なるため、シミュレーションの活用もおすすめです。

おすすめの住宅ローン:PayPay銀行

世帯年収1000万円前後の方にとって、金利の低さや手続きのしやすさは非常に重要な要素です。その点でおすすめできるのがPayPay銀行の住宅ローンです。

PayPay銀行では、ネット銀行ならではの低金利水準が魅力で、特に変動金利型では業界最安水準を誇ります。また、保証料・繰上げ返済手数料が無料である点や、団信(団体信用生命保険)の充実といったメリットもあります。

さらに、手続きはすべてオンラインで完結できるため、忙しい共働き世帯でもスムーズに申し込むことができます。金利やサービス内容は随時見直されるため、最新の情報を確認のうえ、事前審査を受けてみると良いでしょう。

物件価格とエリア選びのポイント

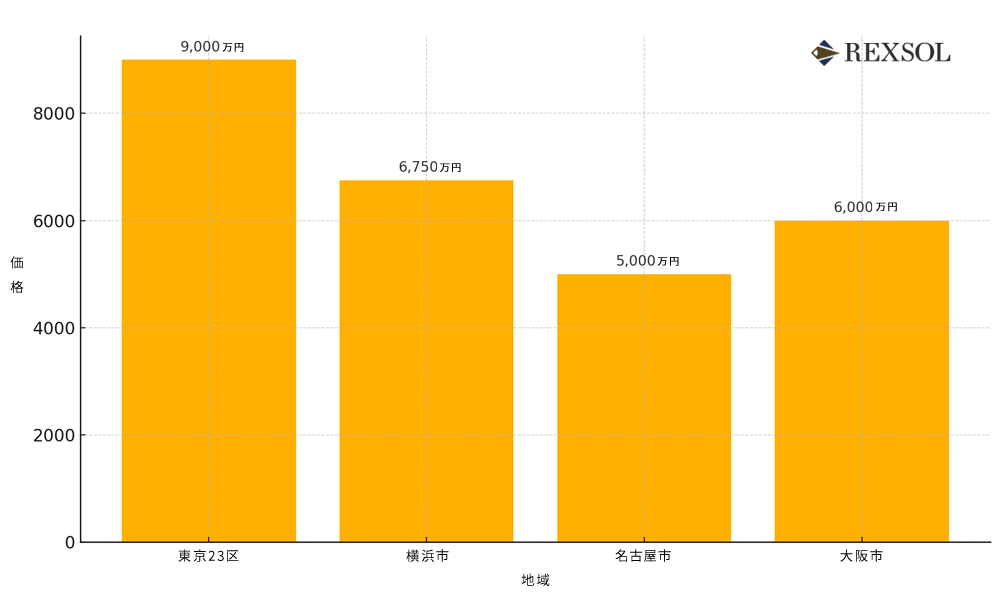

年収1000万円の世帯では、物件価格として6000万円〜7000万円台を検討するケースが多くなります。エリアごとの物件価格相場を把握することで、現実的な購入計画を立てることが可能です。

| エリア | 新築マンション平均価格 | 中古戸建平均価格 |

|---|---|---|

| 東京都23区 | 約8,000万円〜1億円超 | 約6,000万円〜8,000万円 |

| 神奈川県横浜市 | 約6,000万円〜7,500万円 | 約5,000万円〜6,500万円 |

| 名古屋市 | 約5,000万円前後 | 約4,000万円〜5,500万円 |

| 大阪市 | 約5,500万円〜6,500万円 | 約4,500万円〜6,000万円 |

郊外や地方都市に視野を広げることで、広さや設備面で充実した住まいを手頃な価格で取得できる可能性もあります。

ライフプランと住宅ローンのバランス

高収入であっても、教育費や老後資金とのバランスを無視して住宅ローンを組んでしまうと、将来的に生活が苦しくなる可能性があります。特に年収1000万円世帯は「金融機関の審査に通りやすい」一方で、日常的な支出やライフイベントにかかる費用が大きく、生活設計を慎重に行う必要があります。

たとえば、子どもが小学校から私立に通う、留学を希望する、老後にゆとりある生活を送りたいといった場合、住宅ローンの返済と並行して長期的な支出に備える必要があります。そのためには、毎月の返済額を抑えながら、投資や貯蓄に資金を回せる余裕を持つことが理想的です。

また、繰上げ返済や住宅ローン控除との兼ね合いも検討し、「住宅ローンをどう返すか」だけでなく「どう活用するか」という視点も持つことが重要です。

教育費・老後資金を考慮したい費目

以下のような将来的な支出を具体的に見積もり、住宅ローンの返済計画と両立させることが重要です。

子どもの教育費

- 公立中心:幼稚園から大学(国公立)まで1人あたり約1,000万円

- 私立中心:私立小中高・大学まで通う場合、1人あたり2,000万円以上

2人の子どもがいる場合、最大4,000万円近くの教育資金が必要となるケースもあります

老後資金

総務省の調査によると、夫婦2人のゆとりある老後生活には月約35万円が必要とされており、20年間で約8,400万円になります

年金だけでは不足する分を、現役時代に積み立てておく必要があります

医療・介護費用の備え

加齢に伴い医療費の自己負担が増える可能性や、介護サービスの利用費用(ホーム入所・訪問介護)など、まとまった出費が生じることがあります

これらの支出を見越したうえで、「住宅ローン返済と貯蓄・投資の両立」が求められます。返済額を抑えるだけでなく、ライフステージごとのキャッシュフローを明確にしておくことで、将来的な経済的不安を軽減することができます。

このような将来支出を視野に入れ、「返せる住宅ローン額」で計画を立てることが重要です。

よくある質問(Q&A形式)

Q. 年収1000万円で7000万円の住宅を購入しても大丈夫ですか?

A. 毎月の返済額や家計状況によります。返済負担率30%(月25万円前後)を無理なく支払えるかを基準に検討しましょう。

Q. 共働きで合算年収1000万円の場合、どちら名義で借りるべき?

A. ペアローンや収入合算の検討が有効ですが、将来的な転職や育休なども考慮し、どちらに安定性があるかで判断するのが望ましいです。

Q. 子どもがいると借入額に制限はありますか?

A. 子どもの人数そのものは審査に直接影響しませんが、生活費や教育費がかかることで可処分所得が減少し、実質的な返済余力が下がる場合があります。

Q. 頭金はどれくらい用意すべきですか?

A. 一般的には物件価格の2割程度が目安とされますが、頭金が多いほど借入額を抑えられ、金利条件が良くなる可能性もあります。ただし、無理のない範囲での用意が重要です。

Q. 住宅ローン控除のメリットは大きいですか?

A. 年収1000万円世帯は所得税・住民税の負担も大きいため、住宅ローン控除の恩恵を比較的受けやすい層です。制度上限を確認し、控除額が最大化されるよう計画を立てましょう。

Q. 賃貸と購入、どちらが得でしょうか?

A. 長期的な居住予定がある場合は、資産として残る「購入」が有利になるケースが多いです。ただし、転勤や住環境の変化が予想される場合は、賃貸の柔軟性が活かせます。ライフスタイルに応じて検討しましょう。

まとめ|「借りられる」ではなく「返せる金額」で計画を立てよう

世帯年収1000万円という水準は確かに高めではありますが、それに伴う支出やライフイベントも多くなるため、住宅ローンの金額設定には注意が必要です。

借入額の上限ではなく、将来の生活や資産形成も見据えたうえで「無理のない返済計画」を立てることが、住宅購入成功の鍵となります。住宅ローンの比較・検討を進める際には、金利の低さと利便性に優れたPayPay銀行の住宅ローンもあわせて検討してみてはいかがでしょうか。